この記事は2020年4月28日にnoteに投稿されたものです。

外貨準備が尽きつつある?

3月のグローバルなリスクオフの中、トルコでは中央銀行が通貨安防衛のため外貨売り介入を行ってきた。

元々、トルコの外貨準備は他の新興国と比べて少なかったが、いよいよトルコ中銀が保有する外貨準備が底を尽きつつあるという観測が広がっている。

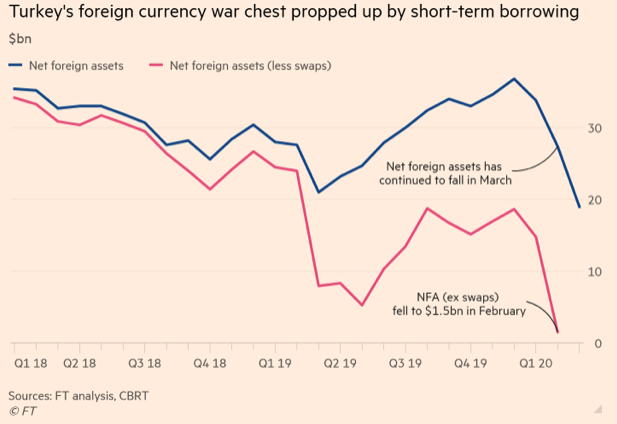

フィナンシャルタイムズによるとトルコ中銀が保有する外貨準備(Net foreign assets)が大幅に減少。その中からスワップを除いた外貨準備は一段と減少しているとも言われている。

通常の自国通貨買い介入では外貨(主にドル)を売却して自国通貨(トルコリラ)を購入する。

例えば1ドル7トルコリラの時、1億ドル相当のドル売り介入を行うと外貨準備はそのまま1億ドル減少することになる。(その代わりに自国通貨のトルコリラが7億リラ増える)

しかし、トルコや一部の新興国(中国、ブラジルやメキシコなど)でこの数年、流行っている為替介入の方法は少々複雑で通常の為替介入とは別にスワップ(フォワード取引とも言う)取引も同時に行うと言うものだ。

何が違うのか?

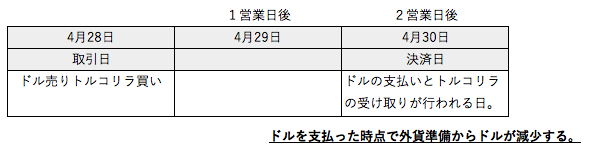

通常のドル売り介入はスポット取引と呼ばれ2営業日後に決済が行われる。

例えば、今日、トルコ中銀がドル売り/トルコリラ買い介入を行うと、2営業日後である4月30日にドルとトルコリラの決済が行われ、4月30日付でトルコ中銀の外貨準備からドルが減少するのである。

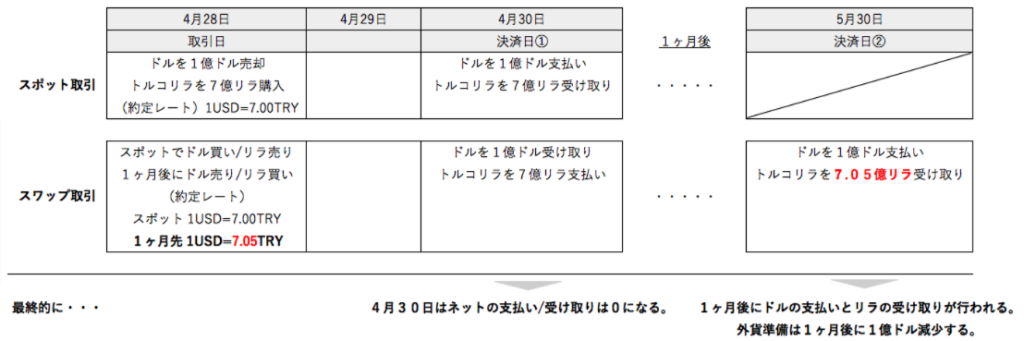

しかし、これにスワップ取引(フォワード取引)を利用することで2営業日後に「外貨準備が減らない」方法で為替介入を行うことができる。

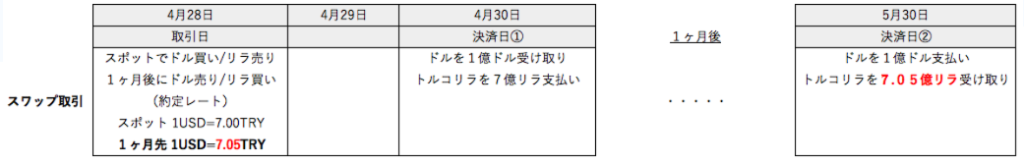

スワップ取引(仮に1ヶ月とする)とはスポット取引で行なった売買と反対の売買を将来行う取引である。

なので、上の図のようにこのスポット取引とスワップ取引を同時に行うことで、2営業日後の決済を事実上無くしてしまい、1ヶ月後に先延ばしすることが可能になる。

中央銀行の外貨準備は実際にドルの支払いが行われるまで減少しない為、見た目上は外貨準備の減少を抑えることが出来るのだ。

しかし、当然のことながら1ヶ月後には支払わなければならない為、本来の外貨準備の概念は「今持っている外貨準備」から「スワップ取引の残高」を差し引いたものが正しい。

フィナンシャルタイムズのピンク色のグラフはそれを表しており、実際の外貨準備は「見た目以上に少ない」と疑われている。

スワップポイントとは?

せっかくなのでスワップポイントについても説明したい。

ちなみにここまで「スワップ取引」と説明してきたが、インターバンクで「スワップ取引」と言うと「通貨スワップ」や「金利スワップ」を指すことが多く、通常は「フォワード取引」と呼ぶ。

しかし、日本の証拠金取引では「スワップ」と言うとが多いので、以降は単に「スワップ」と呼んで説明したい。

スワップ取引を行なうと、スポットの約定レートと、先の受け渡しにおける約定レートに差が生まれる。

先のトルコリラ(TRY)の例では、スポットの1USD=7.00TRYと1ヶ月後の1USD=7.05TRYの差である0.05TRYが1ヶ月間のスワップポイントに相当する。

このスワップポイントは教科書的には金利差で決まる。

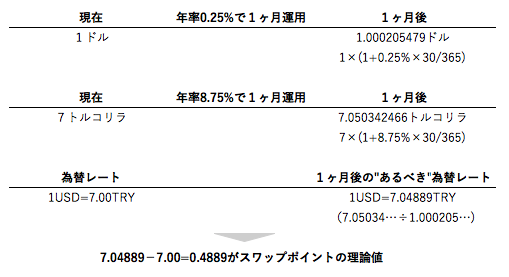

例えば米国の金利を0.25%、トルコの金利を8.75%とした時、1ヶ月間ドルとトルコリラを運用するとそれぞれ次のようになる。

金利裁定が働くのなら1ヶ月後の”あるべき”為替レートから計算されるスワップポイントの理論値と、実際に取引されているスワップポイントは同じになる。

トルコのスワップポイントは何故下落しているのか?

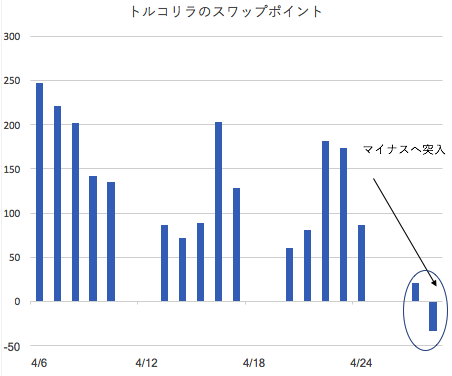

しかし、この数日、トルコリラのスワップポイントは大幅に理論値から乖離しており、どうもトルコ中銀のスワップ市場での介入が原因ではないかと疑われている。

スワップポイントは先ほどの理論値の計算からわかるように、ドル金利よりもトルコ金利の方が高い為、マイナスになることは無いはずなのである。

それにも関わらず、1週間のスワップポイントはマイナス圏へと突入している。

つまり、金利裁定が効かないほどの巨大なフローがマーケットを歪ませていると考えられる。

では、トルコ中銀が自国通貨買いに紐づけて行うスワップ取引はスワップポイントを上昇させるのか、下落させるのかについて考えてみたい。

トルコ中銀が自国通貨買いの介入を行う時に紐づく、スワップ取引は、市場から見ると、上図の決済日①でドルが中央銀行によって吸収され、トルコリラが放出される取引なのである。

市場からドルが吸収されると、ドルの金利には上昇圧力がかかり、逆にトルコリラは放出される為、金利低下の圧力がかかる。

決済日②でその状況は解消されるが、それまでの期間、市場ではドル不足・トルコリラ過多となるのである。

よって、トルコ中銀が行なっているスワップ取引はドル金利の上昇と、トルコ金利の下落圧力となる為、スワップポイントの下落要因となる。

そして、今、起きていることはトルコ中銀のスワップ市場での介入フローがあまりにも大きすぎる為、1週間などの短い期間ではドルの調達金利の方がトルコの調達金利よりも高い状態になってしまい、スワップポイントがマイナスになっているのだと考えられる。

また、これほどまでにマーケットを歪ませてまでスワップ取引を行うトルコ中銀は、やはりスポット取引だけではドルの支払いが出来ないくらい外貨準備を使ってしまっていると考えるのが妥当なのであろう。

4月のトルコリラのチャート(対ドル)を見ると、7.0の節目で止められており、トルコ中銀の防衛ラインの一つの目処になっていそうだ。

しかし、高金利通貨だからこそトルコリラは投資家の魅力を保てるのであって、ドルよりも低い金利では誰もトルコリラを買わないのでは無いだろうか?(もちろん、ドル金利よりも低いのは、現時点では1週間以内のスワップポイントに限られているが)

※トルコリラの対ドルでのスポット取引は本来1営業日後ですが、クロス円にすると2営業日後になる為、敢えてスポット応答日を2営業日後として説明しています。