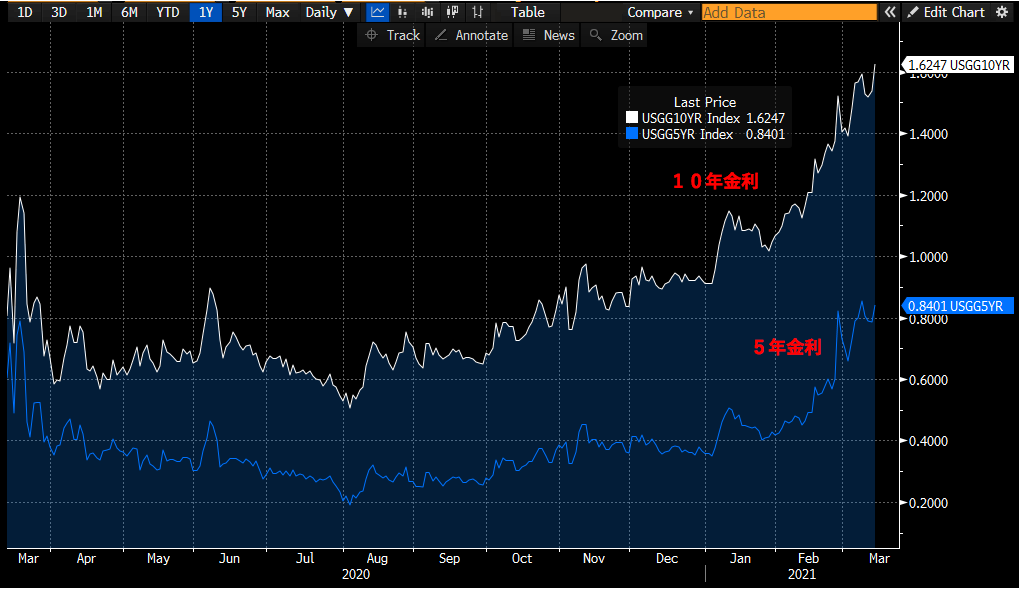

今週も金利の上昇が止まらない1週間でした。

先日、『米国金利の考え方について』という記事を書きましたが、この中で中期金利までは『将来の利上げ(利下げ)織込みで決まる』ことを説明しました。

今日は、具体的にどういったツールを使って、マーケットの利上げ(利下げ)織込みを見ていけば良いのかを解説します。

また、今日の記事も『厳密な説明』より『分かりやすさと実用性』に重きを置いている点、ご留意ください。

Eurodollar Futuresとは

まず、Eurodollar Futures(ユーロドル先物)という商品の解説から始めます。

『ユーロドル』という名前が付いていますが、通貨の『EUR』では無いのでご注意ください。

ここで使用されるユーロドルとは『米国外の商業銀行に預けられた米ドル』を指します。

ユーロドル先物は『先物』ですので、株先などと同様に、期日になると清算されます。この最終清算値は『100 ー 3ヶ月物LIBOR』と決まっています。

実例を見てみましょう。

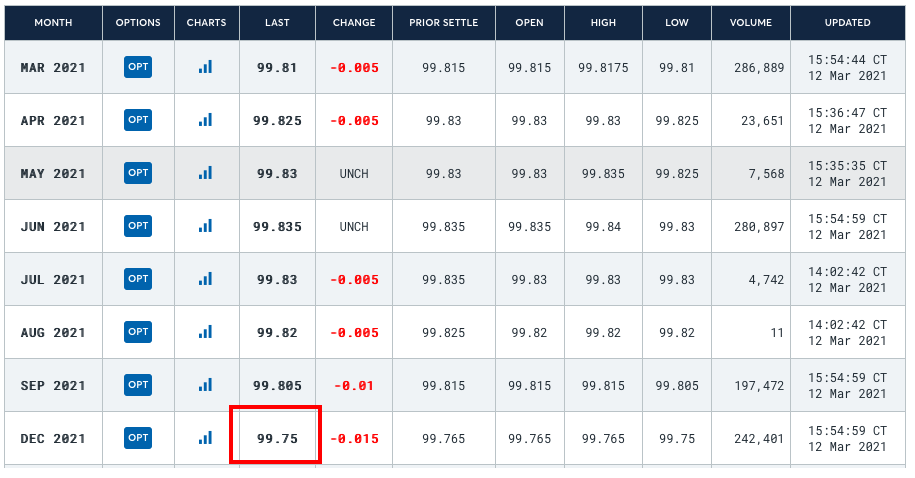

ユーロドル先物の取引値はCMEのウェブサイトで確認することができます。

ウェブサイトには各限月毎の取引価格が表示されています。

例えば2021年12月限の3月12日終値は『99.75』でした。

この価格が意味することは何でしょうか。

最終清算値である『100 ー 3ヶ月物LIBOR』が『99.75』で取引されているということは、マーケットが『2021年12月の3ヶ月物LIBORの水準を0.25%(100ー99.75)で予想している』と言い換えることができます。

平たく言うと、ユーロドル先物は将来のLIBORの当てっこゲームです。

このユーロドル先物は、将来の利上げや利下げに対する短期〜中期の金利リスクのヘッジ手段として幅広く使われています。

銀行や証券会社のディーラー、ヘッジファンドや機関投資家など幅広い層が利用していますが、取引単位は100万ドルと高額であり、個人投資家が取引することはまずありません。

そういった意味では、金融のプロのみが参加している市場といっても過言ではないでしょう。

Eurodollar Futuresを利用した利上げ織込みの推定

初めに断っておかなければいけないのは、LIBORは必ずしもフェデラル・ファンド金利(政策金利)と一致する訳では無いという点です。LIBORは規制の影響や、市中に出回っているドルの量、クレッジトリスクなど様々な影響を受けます。

その為、ユーロドル先物だけで、厳密な利上げ織込みを測ることはできないのですが、それでも株や為替の投資判断を行う上では、十分な分析を行うことができます。

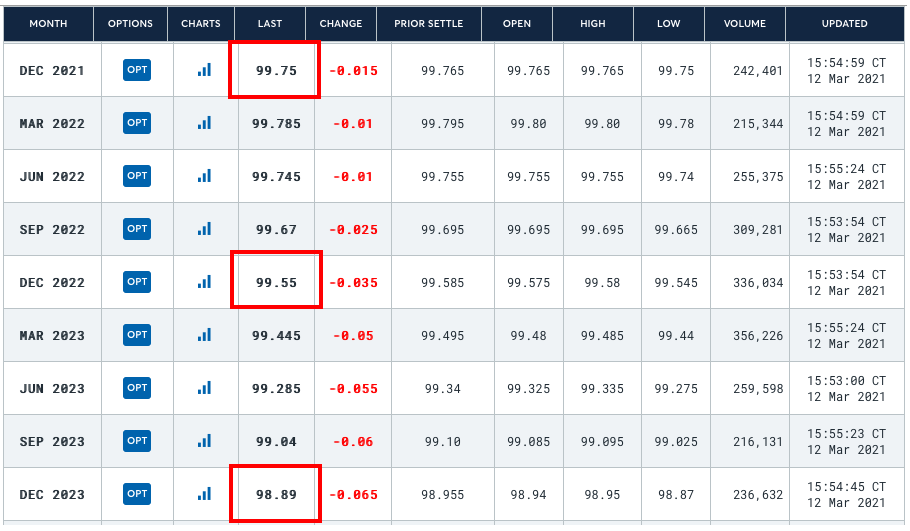

CMEのウェブサイトをご覧頂くとわかるように、ユーロドル先物はかなり先の限月まで取引されています。

これらの価格差からマーケットの利上げ織込みを推定することができます。

それでは、実例を示しながら解説していきます。

まず、2021年12月までに連邦準備制度理事会(FRB)が利上げを行うか否かを考えてみましょう。

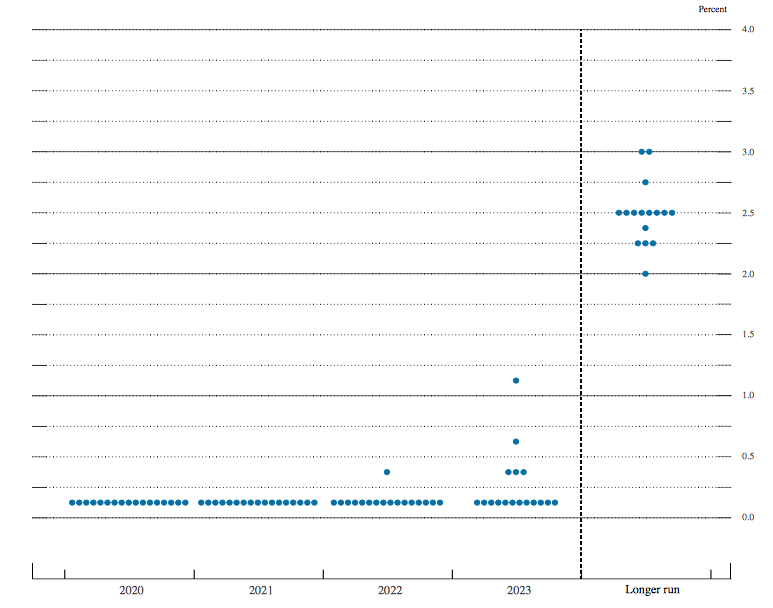

FOMCでは、将来の政策金利予想を公開していますが、12月に発表したプロジェクションでは、2021年中の利上げを予想する人は一人もいませんでした。

まだコロナで憔悴した経済を立て直している最中ということを踏まえると、市場参加者も2021年中の利上げを考えていないことは明白です。

なので、先ほど例に示した2021年12月のユーロドル先物が示す、2021年12月のLIBOR金利の予想(0.25%)は『利上げが無いことを前提にしたLIBOR予想』ということになります。

では、2022年はどうでしょうか。

FOMCのプロジェクションでは一人が利上げ予想をしていますが、これは昨年12月時点のFOMCメンバーの予想であり、その後、追加の経済対策案が決まったことで現在の見通しは変わっているかもしれません。

ユーロドル先物の2022年12月限月の価格を見てみましょう。

2022年12月の価格は99.55ですので、この時点でLIBORは『0.45%(100 ー 99.55)になっている』というのがユーロドル先物が示す市場参加者のコンセンサスです。

仮に政策金利とLIBORが『パラレルに動く』と仮定すれば、マーケットは2022年末までに 0.20%(0.45% ー 0.25% )政策金利が上がる可能性を織り込んでいることになります。

過去を振り返ると、1回あたりの利上げは0.25%単位であることから、0.8回(0.20÷0.25)の利上げを織り込んだと言い換えることができます。

2023年12月の例でも同様に計算すると、マーケットは2023年末までに3.4回の利上げを織り込んでいることが分かります。

マーケットの織込みを把握することの大切さ

いま、市場は金利の水準感を失っており、『金利がどこまで上がるかわからない恐怖』が押し寄せています。

しかし、少し我に返って政策金利のパスを考えた時、

『2021年中の利上げは無いだろう』

『2022年はテーパリングが始まるので、あっても1回』

『2023年は、四半期毎に利上げをしても最大4回』

といった『自分の水準感』を持つことはできます。

上記はあくまで一例ですが、これを『自分の投資基準』とするのであれば『利上げは最大でも2023年末までに5回だから、それ以上金利が織り込むなら逆張りのチャンス』といった目安を作れるわけです。

先ほど示したように、3月12日時点でユーロドル先物から推定されるマーケットの利上げ織込みは2023年末で約3.4回です。

マーケットの織込みを把握することで、自分の水準感と比較し、自信を持った投資を行うことが可能になると思います。

もし、この記事が皆様のお役に立てたのなら幸いです。