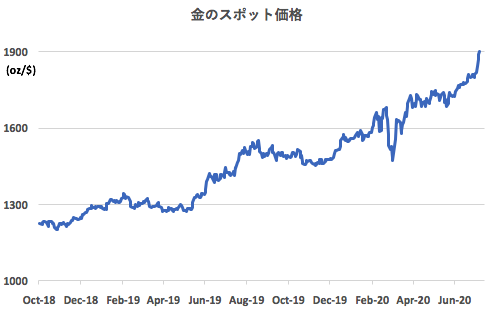

金価格が遂に1オンス1900ドルを突破し、2011年来の高値まで上昇しました。

4月2日に『全ての国が”金融緩和と財政出動”を行なった次の世界にあるもの』という記事を書きましたが、世界中で行われている金融緩和と財政政策が、貨幣価値の毀損に繋がり、逃避マネーが「金」に流れ込んでいるというのが私の理解です。

実は「金」というのは不思議なプロダクトで、通常、コモディティに分類されますが、一種の「通貨」として分類されることもあります。

少しマニアックな話ですが、例えば米国の金融情報端末であるブルームバーグで、金のスポット価格を出すときは『XAU Comdty』ではなく『XAU Curncy』と打ち込みます。

そもそも通貨(貨幣)とは何か?ということを考えたときに、教科書的には「交換の媒体」「価値の蓄蔵」「価値の尺度」といった機能を持つもののことを指します。この定義に当てはめて考えると、「金」は通貨としての側面も有すると言うわけです。

ドルやユーロ、円といった他の通貨(貨幣)と比較した時に、最大の違いとなるのは、通貨(貨幣)の発行体である中央銀行が存在せず、人為的な信用が付与されていないということです。

そのため、当然ですが、「金」には金利が無く、量的緩和のように誰かが勝手に増やすこともできないので、金融緩和という概念はありません。

また、金の価値を表す尺度として世界的に使用されるのは「ドル」です。

これはドルが基軸通貨だからです。

「金」の価格は「1オンスあたりXXドル」という表記で日々取引されていますが、「金」を一種の通貨として考えるのであれば、「金」は政策金利がゼロの通貨です。

その為、相対となるドルの金利が上昇・下落することはダイレクトに金価格に影響を及ぼします。

一方で、金はコモディティとしての側面も持ち合わせています。

そして、コモディティの価格を予想する上で欠かせないのは『インフレ見通し』です。

インフレとは通貨の価値が下がり、モノの価格が上がることを意味します。

つまり、コモディティ(モノ)としての側面もある「金」は、ドルの金利だけでなく、インフレとも密接な関係にあるわけです。

このように「金」を「通貨」と「コモディティ」の両方の側面を持ち合わせたプロダクトと考えると、おのずと金価格の分析には「金利とインフレ」の分析が必要不可欠であることがわかります。

そして、金融市場には「金利とインフレ」を一纏めにした便利な指標があります。

それが『実質金利』です。

実質金利とは、名目金利からインフレ率を差し引いた指標です。

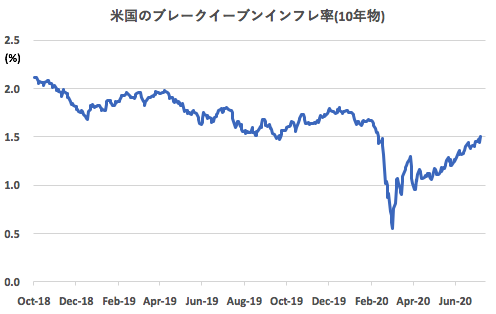

米国市場には、物価連動債がある為、ブレークイーブンインフレ率という市場の期待インフレ率を確認することができます。

「インフレ率」という言葉が通常、現在のインフレ率を指しているのに対して、期待インフレ率は将来のインフレ率を意味しています。

マーケットは常に先のことを考えて価格形成を行うで、分析には足元のインフレ率よりも期待インフレ率を使用した方が適切です。

米国で取引されている10年国債の利回りを名目金利として、同じく10年物のブレークイーブンインフレ率を差し引くと、市場が考えている実質金利を把握する事ができます。

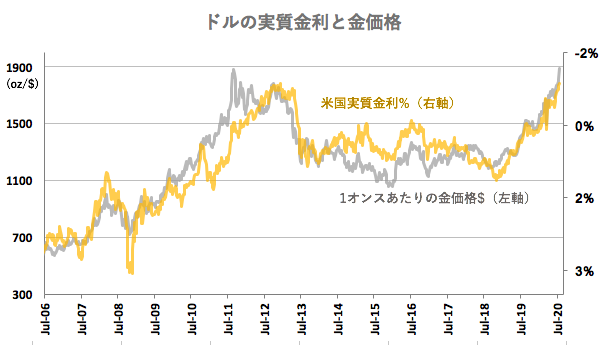

では、この実質金利と金価格の推移を重ねてみてます。(実質金利は軸を反転させています)

このグラフを見ると、金価格とドルの実質金利の間には確かな相関があることがわかります。

実質金利の低下は「名目金利の低下」または「期待インフレ(ブレークイーブン)の上昇」を意味しています。

今は未曾有の金融緩和で名目金利が下がり、一方で、戦後最大の財政出動が行われている為、期待インフレも上がってダブルパンチで実質金利は下がっています。

もちろん、「金」の価格形成は実質金利だけでなく、「金」そのものに対する需給など別の要素も多く関わっています。

しかし、上のグラフから一旦、金価格は実質金利に「大きく左右される」と仮定し、では実質金利が「上昇するor下落する」要素は何かということを考えていくと金価格の相場観を養いやすくなると思います。

実質金利は「名目金利」と「期待インフレ」で構成されているので、実質金利がさらに下がると考えるためには、「名目金利」の一段の低下か、「期待インフレ」の一段の上昇を考える必要があります。

名目金利は米国の金融政策に大きく左右されます。

言い換えると、FOMCが追加緩和を行うか否かという点がポイントになってきます。

そして今、市場では7月29日のFOMCに向けて緩和期待が少しずつ入ってきていると感じています。

実際に次のFOMCで金融政策の変更が行われるかはわかりませんが、市場がそれを織り込む中で金価格が上昇して来たという側面はあるでしょう。

一方、期待インフレを左右させる一つの要素として、追加財政の規模が注目されています。こちらも7月末の失業手当期限を控えて、来週には大きく動きだす見込みです。

金融政策や財政政策といったマクロの出来事が、「金」の価格形成にどのように関わってくるのかを理解できるともっと相場観がクリアになってくると思います。